【内容导航】

资产的所得税处理(2)

【所属章节】

第一章 企业所得税

【知识点】资产的所得税处理(2)

资产的所得税处理(2)

四、长期待摊费用的税务处理

|

作为长期待摊费用的支出 |

摊销年限 |

|

已足额提取折旧的固定资产的改建支出 |

按照固定资产预计尚可使用年限分期摊销 |

|

租入固定资产的改建支出 |

按照合同约定的剩余租赁期限分期摊销 |

|

固定资产的大修理支出 |

按照固定资产尚可使用年限分期摊销 |

|

其他应当作为长期待摊费用的支出 |

自支出发生月份的“次月”起,分期摊销,摊销年限不得低于3年 |

【解释】固定资产的大修理支出,是指同时符合下列条件的支出:

(1)修理支出达到取得固定资产时的计税基础50%以上;

(2)修理后固定资产的使用年限延长2年以上。

五、存货的税务处理

企业使用或者销售的存货的成本计算方法,可以在先进先出法、加权平均法、个别计价法中选用一种。计价方法一经选用,不得随意变更。

六、投资资产的税务处理

1.企业对外投资期间,投资资产的成本在计算应纳税所得额时不得扣除。

2.企业在转让或者处置投资资产时,投资资产的成本准予扣除。

3.非货币性资产投资企业所得税的处理规定

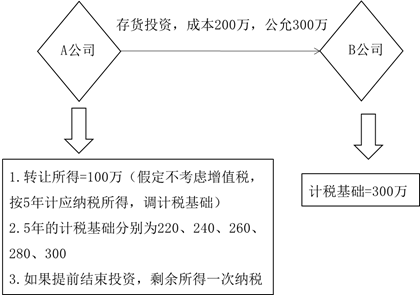

(1)非货币性资产转让所得=评估的公允价值-计税基础。

①企业以非货币性资产对外投资,应于投资协议生效并办理股权登记手续时,确认非货币性资产转让收入的实现。

②关联企业之间发生的非货币性资产投资行为,投资协议生效后12个月内尚未完成股权变更登记手续的,于投资协议生效时,确认非货币性资产转让收入的实现。

(2)上述所得在不超过5年期限内,分期均匀计入应纳税所得额,计算企业所得税。

(3)企业取得的被投资企业的股权,以非货币性资产的原计税成本为计税基础,加上每年确认的非货币性资产转让所得,逐年进行调整。

被投资企业取得非货币性资产的计税基础,应按该资产的公允价值确认。

(4)企业5年内转让上述股权或投资收回的或者注销的,停止递延纳税,尚未确认的非货币性资产转让所得,在当年一次性计算缴纳企业所得税。

考呀呀

官方微信号

考呀呀APP

在线做题

微信扫一扫

加老师微信,备注领资料,免费领取